2022年药品流通行业运行统计分析报告

2023-11-28 16:15:48 点击:

一、发展概况

2022年是党的二十 大召开之年,也是“十四五”规划实施的关键一年。药品流通行业积极贯彻落实商务部《关于“十四五”时期促进药品流通行业高质量发展的指导意见》,进一步优化网络布局,创新经营模式,加快数字化转型,提高供应链韧性,医药流通效率和综合服务能力显著提升。

(一)行业规模

2022年是党的二十 大召开之年,也是“十四五”规划实施的关键一年。药品流通行业积极贯彻落实商务部《关于“十四五”时期促进药品流通行业高质量发展的指导意见》,进一步优化网络布局,创新经营模式,加快数字化转型,提高供应链韧性,医药流通效率和综合服务能力显著提升。

(一)行业规模

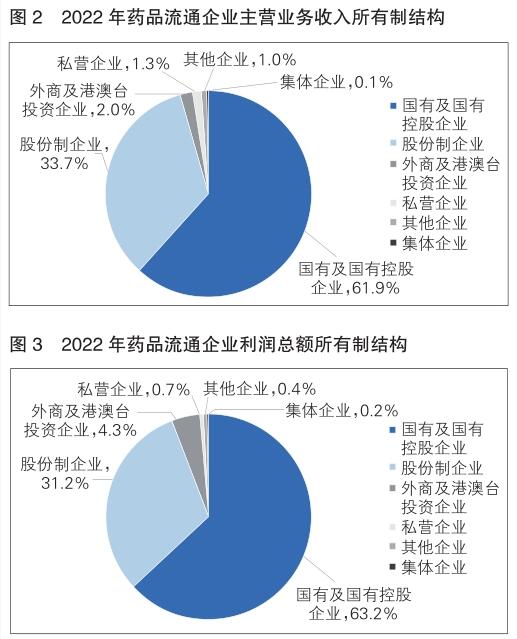

2022年,全国药品流通市场销售规模稳中有升。统计显示,全国七大类医药商品销售总额27516亿元,扣除不可比因素同比增长6.0%,增速同比放缓2.5个百分点(见图1)。其中,药品零售市场销售额为5990亿元,扣除不可比因素同比增长10.7%,增速同比加快3.3个百分点。药品批发市场销售额为21526亿元,扣除不可比因素同比增长5.4%。

截至2022年底,全国共有《药品经营许可证》持证企业64.39万家。其中,批发企业1.39万家,零售连锁企业6650家、下辖门店36万家,零售单体药店26.33万家。

(二)行业效益

2022年,全国药品流通直报企业主营业务收入20935亿元,扣除不可比因素同比增长6.7%,增速同比放缓2.6个百分点,约占全国七大类医药商品销售总额的86.0%;利润总额474亿元,扣除不可比因素同比增长5.3%,增速同比加快0.9个百分点;平均毛利率7.8%,同比上升0.4个百分点;平均费用率6.8%,同比上升0.1个百分点;平均利润率1.6%,同比下降0.1个百分点;净利润率1.5%,同比下降0.1个百分点。

(三)销售品类与渠道

按销售品类分类,西药类销售居主导地位,销售额占七大类医药商品销售总额的69.2%,其次中成药类占14.9%、中药材类占2.3%,以上三类占比合计为86.4%;医疗器材类占8.4%,化学试剂类占0.8%,玻璃仪器类占比不足0.1%,其他类占4.4%。

按销售渠道分类,2022年对生产企业销售额164亿元,占销售总额的0.6%,同比上升0.1个百分点;对批发企业销售额7616亿元,占销售总额的27.6%,同比上升0.3个百分点;对终端销售额19691亿元,占销售总额的71.6%,同比下降0.4个百分点;直接出口销售额45亿元,占销售总额的0.2%,与上年基本持平。

在对终端销售中,对医疗机构销售额13539亿元,占终端销售额的68.8%,同比下降2.1个百分点;对零售终端和居民零售销售额6152亿元,占终端销售额的31.2%,同比上升2.1个百分点。

(四)销售区域分布

2022年,全国六大区域销售额占全国销售总额的比重分别为:华东36.4%,中南27.2%,华北14.9%,西南13.4%,东北4.2%,西北3.9%。其中,华东、中南、华北三大区域销售额占全国销售总额的78.5%,同比上升0.2个百分点。

长江经济带地区销售总额占全国销售总额的比重为49.9%,同比上升0.3个百分点。三大经济区销售额占全国销售总额的比重分别为:京津冀经济区12.5%,同比下降0.1个百分点;长江三角洲经济区26.7%,同比上升0.1个百分点;珠江三角洲经济区10.6%,同比上升0.2个百分点。

2022年销售额居前10位的省份依次为:广东、北京、江苏、上海、浙江、山东、河南、安徽、四川、湖北。同2021年相比,除江苏、上海位序略有升降,其他各省份位序保持稳定;上述省份销售额占全国销售总额的65.4%,同比上升0.2个百分点。

(五)所有制结构

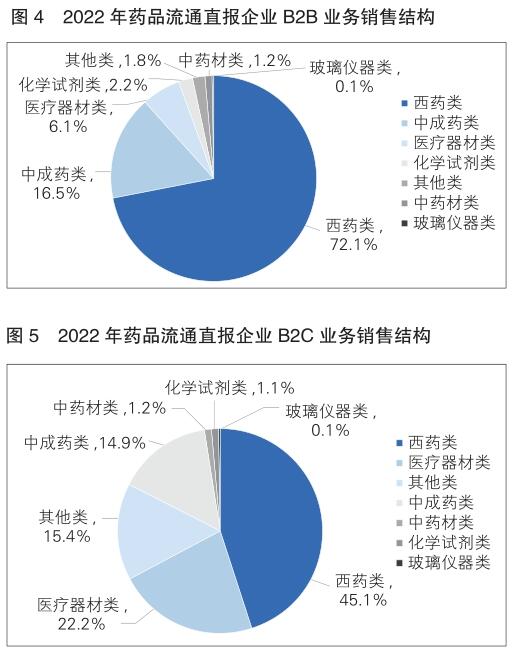

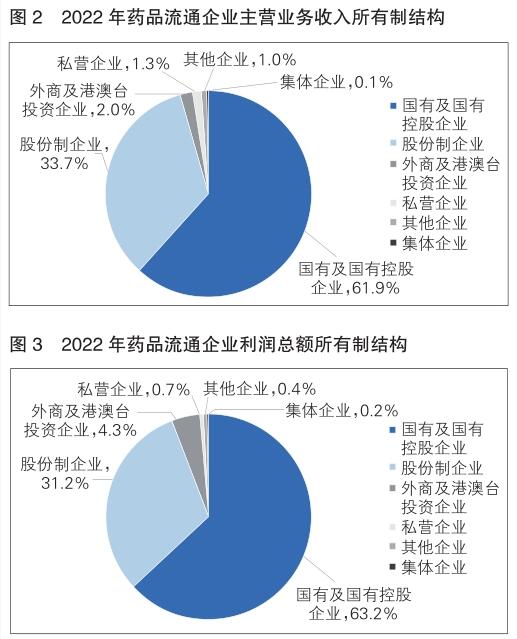

在全国药品流通直报企业中,国有及国有控股药品流通企业主营业务收入12945亿元,占直报企业主营业务总收入的61.9%,实现利润300亿元,占直报企业利润总额的63.2%。股份制企业主营业务收入7059亿元,占直报企业主营业务总收入的33.7%,实现利润148亿元,占直报企业利润总额的31.2%。外商及港澳台投资企业主营业务收入占直报企业主营业务总收入的2.0%,实现利润占直报企业利润总额的4.3%。私营企业主营业务收入占直报企业主营业务总收入的1.3%,实现利润占直报企业利润总额的0.7%(见图2、图3)。

(六)医药物流配送

据不完全统计,2022年全国医药物流直报企业(424家)配送货值(无税销售额)18891亿元(具有独立法人资质的物流企业配送货值占73.8%),共拥有1298个物流中心,仓库面积约1389万平方米,其中常温库占25.2%、阴凉库占71.9%,冷库容积为149万立方米;拥有专业运输车辆17033辆,其中冷藏车占19.2%,特殊药品专用车占1.2%。自运配送范围在省级及以下的企业数量占80.8%;配送范围覆盖全国的企业数量占4.0%。委托配送范围在各级行政区域较为均衡,承担全国、跨区域、跨省、省内、市内及乡镇范围配送的企业数占比在11%~19%。在物流自动化及信息化技术方面,88.8%的企业具有仓库管理系统,82.4%的企业具有电子标签拣选系统,69.5%的企业具有射频识别设备。

(七)医药电商

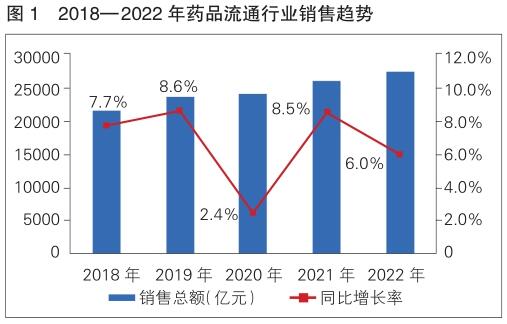

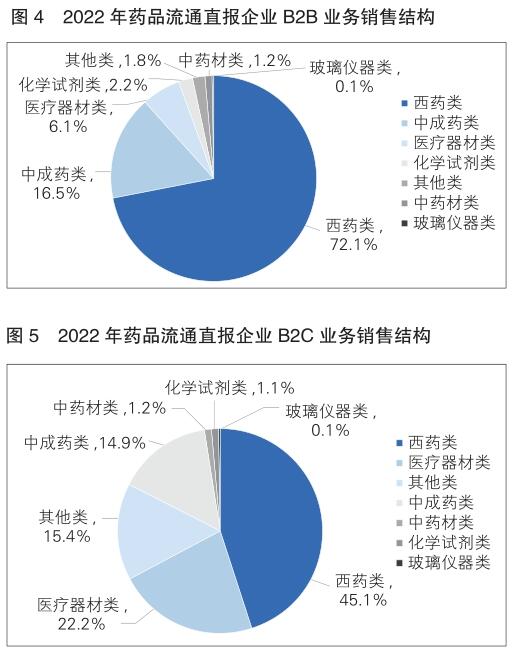

据不完全统计,2022年医药电商直报企业销售总额为2358亿元(含第三方交易服务平台交易额),占同期七大类医药商品销售总额的8.6%。其中,第三方交易服务平台交易额709亿元,占医药电商销售总额的30.1%;b2b(企业对企业)业务销售额1531亿元,占医药电商销售总额的64.9%;b2c(企业对顾客)业务销售额118亿元,占医药电商销售总额的5.0%。订单总数25489万笔,其中第三方交易服务平台订单数4551万笔,订单转化率95.8%;b2b订单数7197万笔,订单转化率97.4%;b2c订单数13741万笔,订单转化率95.0%。第三方交易服务平台网站活跃用户量48万;b2b网站活跃用户量104万;b2c网站活跃用户量7779万,平均客单价155元,平均客品数约5个。b2b日出库完成率98.0%,b2c日出库完成率97.6%。b2b电商业务费用率7.1%,b2c电商业务费用率19.3%,均高于行业平均费用率。b2b与b2c销售结构差异较为明显,b2b业务主要集中在西药类,其次是中成药(见图4);而b2c业务主要集中在西药类、医疗器材类,其次是其他类、中成药类(见图5)。

(八)上市企业

2022年,药品流通行业28家上市公司实现主营业务收入的总和为17346亿元(其中分销业务13477亿元,占比77.7%;零售业务1742亿元,占比10.0%),同比增长8.7%,与2021年相比增速有所回落,增速比直报企业平均增速高2.0个百分点。以分销为主的上市公司平均毛利率为11.0%,比上年增加0.1个百分点;三项费用率之和为7.5%,比上年下降0.1个百分点;平均净利率为2.4%。以零售为主的上市公司平均毛利率为35.1%,比上年下降0.8个百分点;三项费用之和为27.6%,比上年下降1.6个百分点;平均净利率为5.4%。

年终最后一个交易日市值总计5347亿元,平均市值为191亿元,比2021年最后一个交易日的平均市值169亿元高22亿元。其中,市值超过200亿元的企业有10家,分别是华东医药、上海医药、国药控股、益丰药房、大参林、华润医药、中国医药、九州通、老百姓和国药股份。2022年,28家医药流通行业上市公司共披露53起与医药流通业务相关的投资并购活动,涉及金额62亿元。

(九)社会经济贡献

2022年,全国药品流通行业年度销售总额相当于第三产业增加值的4.3%,与上年持平。其中,药品零售总额占社会消费品零售总额的1.4%,同比上升0.2个百分点;相当于第三产业增加值的0.9%,与上年持平。

2022年,全国药品流通直报企业纳税额(所得税)为105亿元,扣除不可比因素同比增长1.0%;全行业从业人数约为657万人,扣除不可比因素同比增长3.0%。

在抗击新冠疫情中,药品流通行业始终展现高度责任与担当,全力精准打通医药物资供应链。2022年12月,各地“四类药”和抗原检测试剂盒等短时供需矛盾突出,布洛芬、连花清瘟等部分品类出现销售激增、库存不足、价格波动。药品流通行业积极参与药品供应保障,行业协会发挥桥梁纽带作用,协助开展市场监测和形势会商,号召坚守工作岗位、保障市场供应、维护市场秩序,加大农村供应等;批发企业克服上游货源不足、部分地区物流不畅等困难,多方筹措药物,加大配送频次;零售药店采取拆零销售、24小时营业、送药下乡等方式,千方百计满足群众购药需求,切实守护人民群众生命安全和身体健康。

二、运行特点

(一)行业集中度持续提升

从销售情况看,大型药品批发企业销售持续增长、增速放缓。2022年,前100位药品批发企业主营业务收入同比增长6.7%,增速下降2.4个百分点。其中,4家全国龙头企业主营业务收入同比增长8.7%,增速下降3.1个百分点;前10位同比增长8.0%,增速下降3.2个百分点;前20位同比增长7.0%,增速下降2.8个百分点;前50位同比增长6.9%,增速下降2.5个百分点。中国医药集团有限公司主营业务收入为5529亿元,是首家主营收入超过5000亿元的大型药品流通企业;第2~4位的上海医药集团、华润医药商业集团、九州通医药集团主营业务收入均超过千亿元。

从市场占有率看,药品批发企业集中度有所提高。2022年,药品批发企业主营业务收入前100位占同期全国医药市场总规模的75.2%,同比提高0.7个百分点;占同期全国药品批发市场总规模的96.1%。其中,4家全国龙头企业主营业务收入占同期全国医药市场总规模的45.5%,同比提高1.3个百分点;前10位占57.0%,同比提高0.2个百分点;前20位占65.0%,同比提高0.4个百分点;前50位占71.7%,同比提高0.8个百分点。

截至2022年末,药品零售企业连锁率为57.8%,比上年提高0.6个百分点。2022年销售额前100位的药品零售企业销售总额2184亿元,占全国零售市场总额的36.5%,同比提高0.9个百分点。其中,前10位销售总额1337亿元,占全国零售市场总额的22.3%,同比提高1.2个百分点;前20位销售总额1607亿元,占全国零售市场总额的26.8%,同比提高1.3个百分点;前50位销售总额1976亿元,占全国零售市场总额的33.0%,同比提高1.3个百分点。

(二)专业化服务持续拓展

2022年,行业不断提升专业化服务水平,积极拓展、第三方医药物流等业务,推动多业态协同联动,强化业务一体化管理。药品批发积极开展院内物流管理、智慧后勤、创新支付、云仓后台凯发k8官方网娱乐官方的服务支持等供应链服务,开设新特药输注中心、建设“医 药”健康服务平台,为医疗机构提供多场景、多模式的专业化服务,为患者提供治疗和用药便利。药品零售企业围绕患者和消费者健康需求,持续提升专业服务能力,提供多元健康服务。

(三)网络销售管理趋于规范

2022年,《药品网络销售监督管理办法》《药品网络销售禁止清单(第一版)》《关于做好〈药品网络销售监督管理办法〉贯彻落实工作的通知》《互联网诊疗监管细则(试行)》等一系列医药监管政策与规章相继实施,促进了药品网络销售、医药电商的规范发展。药品流通行业线上线下融合发展,b2b、b2c、o2o市场模式加速创新,医药电商交易规模持续增长,进入发展“快车道”。

三、趋势展望

(一)药品批发企业持续完善城乡供应网络,增强综合服务能力

药品批发企业持续完善县乡村三级药品供应与配送网络,加快“渠道下沉、城乡联动”一体化发展,提升药品供应“最后一公里”服务能力。同时,利用数字技术持续赋能,发挥渠道优势,助力工业企业药品上市推广、仓储和运输管理、品牌营销等;通过提供信息系统、组织药师培训,助力零售药店优化品类结构,提升药事服务能力;开展院内物流管理,助力医疗机构提高药品耗材等精细化管理水平,药品供应保障能力和药品流通效率持续提升。

(二)零售药店经营能力持续提升,更好满足人民健康需求

随着国家医保谈判药品“双通道”管理机制的完善和定点零售药店纳入门诊统筹等政策的实施,零售药店将不断提升对接医保信息平台、电子处方流转平台等信息化建设水平,健全药品储存和配送体系,配备专业人才对患者开展合理用药指导。同时,零售药店持续探索专业化、数字化、智能化转型路径,积极拓展服务范围,开展健康体检、慢病自测、药事服务与慢病管理,对特药疾病患者提供咨询服务和跟踪回访,逐步从以商品销售为中心向以消费者服务为中心转型,更好满足人民群众日益增长的健康需求。

(三)医药物流信息化技术加速应用,智慧医药供应链逐步健全

医药物流企业积极应用物联网、5g、大数据、云计算等现代信息技术及先进物流设备,建设供应链订单智能管控体系、无人化视觉电子监管采集追溯平台等数字化、智能化平台,实现订单药品全流程自动化管理和药品出入库自动化操作,推进与上下游医药企业信息互联互通,提升医药供应链协同能力,加快供应链服务转型和创新,推动健全智慧医药供应链体系。

(四)医药电商在规范管理基础上呈现特色化、多样化发展

随着药品网络销售持续规范,线上药品销售市场规模将不断增长。零售连锁企业将加强医药电商业务拓展,利用互联网平台扩大药店服务内容和辐射半径,线上线下服务进一步融合;医药b2b企业将凭借服务及仓储运输优势,充分释放“互联网 ”潜力,实现资源整合、渠道优化及供需匹配,赋能上下游企业;互联网平台企业将强化自营、在线销售和全渠道布局优势,整合医疗和家庭健康需求,不断推进医药健康服务能力建设。

- 上一篇:看病就医更便捷、长三角推进医疗保障一体化模式 2023/12/11

- 下一篇:广东省药学会精神药学专家委员会第8届学术年会顺利召开 2023/11/23